Vergi yapımız yapılan zamların düzeyini etkiliyor olabilir mi?

Vergi gelirimizin yüzde 50’leri aşan bölümünün KDV ve ÖTV kaynaklı olduğu artık hepimizin tekrar ettiği bir gerçek. Bu orana, diğer dolaylı vergileri de eklersek durum daha da dramatikleşiyor. Doğrudan vergilerin iki ana kalemi olan gelir ve kurumlar vergilerinin vergi gelirlerine katkısı ise son yıllarda bir parça yükselerek yüzde 28’ler düzeyinden yüzde 35’lere ulaştığını; ancak henüz beklenen düzeyde olmadığını da belirtelim.

Ülkemizde asıl sıkıntının vergi politikamızın ve vergi adaletimizin çarpıklığında olduğunu rahatlıkla söyleyebiliriz. Yüksek kayıt dışı ekonominin yarattığı büyük mali kayıp ve bazı mal ve hizmetler üzerindeki aşırı dolaylı vergi yükü de bahsettiğimiz çarpıklığın en büyük yansımaları.

Laffer’i anımsayalım...

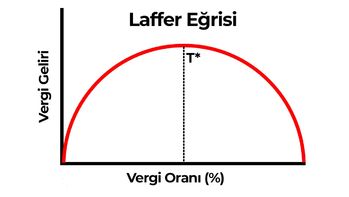

Kamu maliyesi, bütçe, vergi politikası gibi alanlarla ilgisi olanların pek de yabancısı olmadığı “Laffer Eğrisi”, vergi oranları ile hükümetlerin vergi gelirleri arasındaki ilişkinin her zaman pozitif olmadığını ortaya koyar. Teoriye göre, vergi oranlarında yapılan artışlar belli bir noktaya kadar vergi gelirlerini de artırmakta; ancak bir noktadan sonra (T*) yapılan oran artışları vergi gelirlerini arttırmak yerine düşürmektedir.

Yakın zamanda kamuoyunda/sosyal medyada izlediğimiz ve Arthur Laffer’in teorisinin sadece “doğrudan vergiler” bağlamında bir anlamı olabileceğini vurgulayan tartışmaların aksine; Laffer, son dönemde kaleme aldığı “Uluslararası Tütün Vergilemesi El Kitabı[1]”yla teorisini “dolaylı vergiler” bağlamında da tartışmaya açmış görünüyor. Bunu yaparken elbette yine “Laffer Eğrisi”nden yararlanıyor ve tütün vergilemesini masaya yatırıyor. Laffer’e göre, nispi (oransal) vergileme modelinin ağırlıklı olduğu bir sistemde, vergi oranları çok yükseldiğinde aşağıdaki sonuçların karşımıza çıkması kuvvetle muhtemel;

- Daha düşük düzeyde vergilendirilen ürünlere geçiş,

- Kaçak (vergisi ödenmemiş) sigara piyasasında genişleme.

Dolayısıyla, belli bir noktadan (T*) sonra yapılacak nispi vergi oranı artışları hükümetin vergi gelirlerinde aynı şekilde artış sağlamayacak; aksine bu ürünler üzerinden alınan vergiler toplamı azalacaktır. Laffer, tüm dünyada nispi vergileme yerine “maktu vergileme” modellerinin tercihine yönelik ciddi bir eğilim olduğu da vurguluyor ve bunun nedeni olarak “vergi geliri ve kamu sağlığıyla ilişkili hedeflere” verilen önemin artmasını gösteriyor.

Konuya sigara açısından girmemizin nedenini de özetleyelim. Mayıs başı itibariyle sigara fiyatlarında sektörel olarak yeniden önemli fiyat artışları gözlemledik. Bu artışların neticesinde paket başına 24,7 TL olan endüstri ortalama fiyatı 26,7 TL’ye ulaşmış oldu. Bu fiyat artışlarının enflasyona -tütün ürünlerinin enflasyon sepetindeki ağırlığını da düşünürsek- yarım puan civarında yansıyabileceğini rahatlıkla söyleyebiliriz.

Şimdi başka önemli soru soralım; bu fiyat artışlarının düzeyini, vergilendirme yapımız da belirliyor olabilir mi?

Tam rekabetçi bir piyasada, mal ve hizmetlerin fiyatlarını arz/talep koşulları ile bunların esneklikleri ile analiz etmek mümkün. Yazımızda konunun mikroiktisadi temellerini analiz etmeyeceğiz elbette; ancak fiyat artışlarının düzeyine “miktar” olarak önemlice etkisi olan vergi yapımızı analiz etmeye çalışacağız.

Vergi yapımız, fiyat artışlarının düzeyine nasıl etki ediyor?

2021 sonu itibariyle ÖTV gelirlerinin toplam bütçe vergi gelirleri içindeki payı yüzde 18’e yaklaşmış durumda. Rakamların derinine inersek, 2021’de ÖTV içindeki en büyük pay 67,6 milyar TL ile tütün ürünlerine ait. Yani tütün ürünleri tek başına tüm vergi gelirlerinin neredeyse yüzde 6’sını sağlıyor. Bunun üzerine, tütün ürünleri üzerinden alınan KDV’yi de eklersek bütçe için eşi bulunması zor bir gelir kaynağı karşısında olduğumuz ortaya çıkıyor.

Başka yazılarımızda da değinmiştik, sigara vergilemesi üzerinde, üç vergi unsurunun bileşiminden oluşan karmaşık bir model. Bu üç unsur, sigaranın perakende fiyatına bağlı olan “nispi ÖTV” (yüzde 63), paket başına sabit bir tutar olarak alınan “maktu ÖTV” (71,50 kuruş) ve nihayet KDV.

Daha önce kaleme aldığımız birçok yazımızda da vurguladığımız üzere, yüksek oranda nispi (oransal) vergi içeren modellerde, ilgili mal üzerindeki her türlü maliyet artışları o malın perakende satış fiyatına çok daha yüksek oranlarda yansıyor. Bunun nedeni de “mali çarpan” [ Çarpan: 1/(1- satış fiyatı üzerinden tüm nispi vergi ve paylar] mekanizması. Diğer bir anlatımla, üzerinde nispi vergi ve paylar olan bir malın maliyetindeki 1 kuruşluk artış -mali çarpan mekanizması nedeniyle- perakende fiyata çok daha yüksek oranda yansıyabiliyor.

Söylediklerimizi biraz daha açalım, mali çarpan rakamını 6 (altı) olarak hesapladığmız bir malı düşünelim; bu malın üretim maliyetlerindeki 1 kuruşluk artışı karşılayabilmek için, 6 kuruşluk bir fiyat artışı yapmanız gerekiyor! Diğer bir anlatımla, biz bu ürün üzerindeki nispi (oransal) vergileri düşürerek çarpanı 4’e (dört) çekebilseydik, 4 kuruşluk fiyat artışı da yeterli olacaktı. Özetle bazı mallar üzerindeki nispi ağırlıklı vergi modeli tercihimiz böyle büyük bir maliyete de yol açıyor.

Tütün sektörüne dönelim, sektörde yapılan her 1 TL’lik fiyat artışının -yukarıda özetlediğimiz vergilendirme modeli nedeniyle- yaklaşık 80 kuruşunun kamuya; geri kalanın da tüm endüstriye kaldığını da not etmeden geçmeyelim.

Nasıl bir vergileme modeli?

Üzerinden dolaylı vergi ve pay aldığımız mallar bağlamında “mali çarpan” mekanizmasının büyük önemi haiz. Bu mallar bakımından mali çarpanı küçültecek bir vergileme modeli kurmak anahtar önemde görünüyor ve üzerinden KDV ve ÖTV aldığımız tüm malları bu gözle derinlemesine incelemekte sonsuz yarar var.

Sigara bu bağlamda en çarpıcı örneği ortaya koyuyor. Sigara üzerindeki mevcut vergi yükünü de değiştirmeden (azaltmadan) nispi ÖTV’yi kademeli olarak düşürmek ve bu sırada maktu ÖTV’yi kademeli olarak yükseltmek, hem mevcut vergi gelirlerinde bir kayba yol açmayacak hem de fiyat artışları üzerindeki baskıyı azaltacak gibi görünüyor. Elbette, bu sayede sektörde göreceğimiz muhtemel fiyat artışlarının da daha düşük miktarlarda karşımıza çıkacağının altını son bir kez daha çizelim. Bu durum enflasyona olan olumsuz etkiyi azaltacak, ama daha da önemlisi yukarıda da bahsettiğimiz gibi, vergi gelirleri açısından bu kadar önemli bir kalemde büyük bir tehlike haline gelen ve hali hazırda vergi gelirlerinde yaklaşık 30 milyar TL kayba yol açan yasa dışı ticaretin daha da artmasına engel olacaktır.

[1] “International Tobacco Taxation Handbook” by Dr. Arthur Laffer

http://www.laffercenter.com/laffers-international-tobacco-taxation-handbook-governments-roadmap-optimize-tax-revenues/