Davranışsal açıdan yerli borsa yatırımcısının "banka hissesi fobisi"

Borsa İstanbul’da bankacılık endeksi (XBANK) son bir ayda dolar bazlı %40’ın üzerinde getiriyle dünyanın en iyi hisse senedi endeksi performansını gösterdi. Fakat bu dikkat çekici performansa rağmen endeks yerli yatırımcıyı yeterince ikna etmiş gözükmüyor.

Piyasanın en deneyimli isimlerinden TEB Yatırım/BNP Paribas Stratejisti Işık Ökte de yerli yatırımcının bu davranışını şaşkınlıkla not alanlardan bir tanesi.

Türkiye’de özellikle Borsa İstanbul’a yatırım yapan vatandaşlar arasında “dikkat ettiğim ana rahatsızlık gitmeyen, geride kalmış hisselere talep artarken, yabancı kurumsal yatırımcının götürdüğü hisselerde alım yapmama isteğidir” diyor Işık Ökte ve ekliyor: “Bunun en güzel örneği son 31 işlem gününde ortaya çıktı.”

BIST bankacılık endeksinin bu 31 günlük süreçte dolar bazlı %45 arttığını hatırlatan Ökte, buna rağmen “yerli yatırımcı sürekli geride kalan THYAO, ASELS, EREGL, TUPRS gibi büyük hisselerde ya da küçük hisselerde pozisyon almayı seçti” diyor.

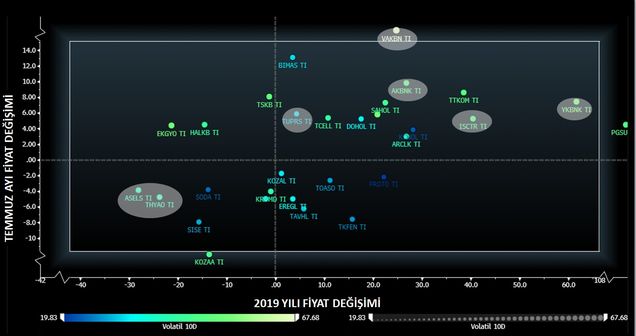

Öyle ki grafiğin sol tarafında görüleceği üzere ASELS, THYAO ve TUPRS hem yıl genelinin hem de Temmuz ayının en düşük performans gösteren hisseleri arasında. Öte yandan bankacılık endeksindeki VAKBN, AKBNK, ISCTR ve YKBNK sağ üst tarafta en kuvvetli performansları gösteren hisseler arasında yer alıyor.

Ökte’nin burada bahsettiği yatırımcı psikolojisine davranışsal ekonominin kurucularından ikisi olarak kabul edilen Amos Tversky ve Daniel Kahneman 1974 yılında yazdıkları bir makalede değiniyor.

“Belirsizlik Altında Karar Verme: Kestirmeler ve Önyargılar” isimli makalelerinde ikili, yatırımcıların karar verirken “zihinsel kestirmeleri” kullandığını savunuyor. Zihinsel kestirmeye göre insanlar karar alırken bir olayın gerçekleşme ihtimalini akıllarına örneklerin veya vakaların ne kadar kolay gelmesine bağlıyorlar.

Hatta ikili bir adım öteye geçip şu örneği veriyor: “Yatırımcılar, bir yatırımın kalitesini belirlerken mevcut diğer durumları göz ardı ederek son zamanlarda haberlerde yer alan bilgileri baz alabilir.”

Aracı firmaların düzenledikleri online eğitim seansları olsun, YouTube videoları olsun, sosyal medya hesapları veya forumlar olsun, yatırımcıların bilgiye eriştiği illüzyonuna kapılabileceği mecra sayısı son dönemlerde çok arttı. Hatta bilgi yayan mecra sayısı o derece arttı ki yatırımcının bilgiye tam ve mükemmel erişimi olduğunu varsayan klasik iktisat teorisinin “etkin piyasalar hipotezi” günümüzde geçerliliğini yitirip davranışsal ekonomistlere alan açtı.

University College, London’ın psikoloji profesörlerinden Peter Catchcart Wason, 1960 yılında yaptığı bir çalışmada insanların bir karar almak üzere yaptıkları araştırmalarda farkında olmadan kendi düşüncelerini doğrulayan bilgileri seçtiklerini belirtiyor.

Wason’ın yaklaşık 60 sene önce yaptığı bu çalışmayı doğrular bir tespiti Ökte günümüzde bankacılık endeksine girmekten çekinen yatırımcıların psikolojisini aktarırken not ediyor: “Ne yazık ki doğru düzgün kurumlarda istihdam geçmişi olmayan, çalıştıkları kurumların sermayelerini, müşterilerini batırmış bazı sosyal medya kişiliklerinin yarattığı algı operasyonları var. Örneğin YouTube’da ‘Türk bankaları sendikasyon çevirmede problem yaşıyor’,‘Moody’s bankacılık sektöründe sermaye uyarısı yaptı’ diye yayın yapanları dinleyenlerden her sabah WhatsApp mesajları yağıyor: ‘XBANK çok gitmedi mi?’”

“Türk hisse yatırımcısının bir banka korkusu var”

Ökte son yıllarda Türk hisse yatırımcısında banka hisselerine yatırım yapma konusunda bir korku oluştuğunun altını çiziyor ve ekliyor: “Bunda da haklı aslında…”

“Bernanke miladı Mayıs 2013’ten beri 6 senedir [yerli yatırımcı] her banka aldığında, yabancı kurumsal mal verdi, zarar-kes işletmedi, para kaybetti. Bu nedenle banka hissesi ‘fobisi’ oluştu. Yatırımcı psikolojisi BIST’te banka alımı konusunda hep kısa geçmişi hatırladığından ve negatif hikayelerle dolu olduğundan, piyasa hareketini görmesi gerektiği gibi görmedi. Beyninde yarattığı kendi realiteleri oluştu.”

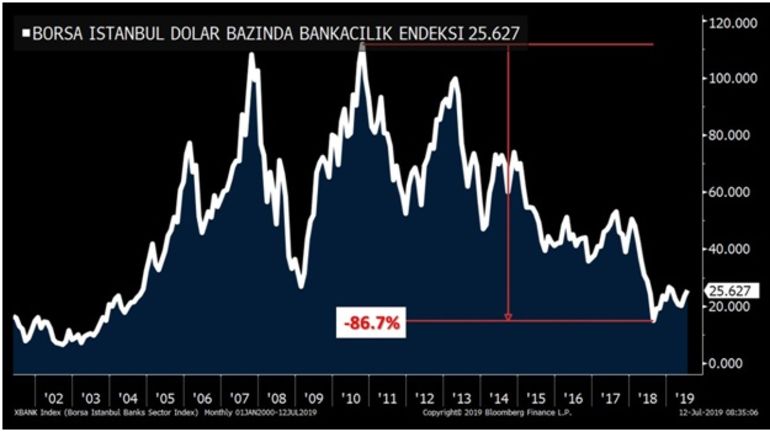

Grafik, Işık Ökte’nin yerli yatırımcı için “her banka aldığında, yabancı kurumsal mal verdi” notunu görselleştiriyor. Grafiği özetlemek gerekirse 2010 yılında endekse 100 dolar yatıran bir yatırımcı, Rahip Brunson davasının derinleştiği ve kur şokunun yaşandığı Ağustos 2018 itibariyle bu paranın 86 dolarını kaybetmiş oldu.

Fakat diğer yandan bakıldığında endeks Ağustos 2018’den bu yana neredeyse iki katına çıktı.

Davranışsal ekonomi literatüründe Ökte’nin bahsettiği bu durumu açıklayabilecek bir konsept “duygusal kestirme”.

Oregon Üniversitesi Psikoloji Profesörü Paul Slovic ve meslektaşları 2000 yılında yazdıkları “Risk ve Getirilerin Muhakemesinde Duygusal Kestirme” isimli makalelerinde bu konsepte detaylarıyla değiniyor.

Çalışma insanların bir dürtüye otomatik olarak eski iyi veya kötü tecrübelerine dayanarak tepki verdiklerini savunuyor. Bu tür tepkilerin hızlı ve otomatik olduğu belirtilen çalışmada, beynin amigdala gibi önyargı, korku, endişe duygularını tetikleyen bölgesini de kapsadığı belirtiliyor.

Yani yatırımcılar her ne kadar bankacılık endeksi ile ilgili tarafsız karar mekanizması geliştirdiklerini düşünseler de Ökte’nin dediği gibi “beyinlerinde yarattığı kendi realiteleri” piyasa hareketini görmeleri gerektiği gibi gösteremiyor olabilir.

İnsan evladının böylesi hata yapmaya açık doğasına dikkat çeken Ökte bir öngörüyle tespitlerini sonlandırıyor: “Yapay zeka ile robotların işlem yaptığı ve fon yöneticilerinin, trader’ların sistem dışı kaldığı bir piyasaya doğru gidiyoruz. Kaç sene sonra olur bilemem ama yatırım

sektörünün bundan kaçışı yok; yatırım kararlarını insanların verdiği dünya bitecek. Bu nedenle, piyasalarla ilgilenen, yatırım-portföy sektöründe çalışmak isteyen gençlere yapay zeka/yazılım/algoritma öğrenmeden bir gün bile sektörün geleceğinde yer bulamayacaklarını anlatmaya çalışıyorum.”