Yatırımcılar için basit hesaplar: Borsa İstanbul Ucuz Mu?

Hisse senetleri dünyanın hemen her yerinde ralli yapıyor. Pandemi sonrasında görülen dipler yatırmıcılar tarafından satın alındı ve endişe duvarı yıkıldı.

Hastalığın tüm dünyada kontrol altına alındığı inancı, aşının bulunacağına dair güven... Bu fiyatlamanın içinde ne ararsanız var. Bedavaya yakın hatta kimi zaman üstüne para verilen! Borç temin edilebilmesi de risk almak isteyenlere yardımcı oluyor.

Merkez bankaları para politikasını sınırlarına götürerek, mali teşvikler geride kimseyi bırakmamaya çalışarak ve regülasyonlar ayakta kalmayı sağlayarak farklı kollardan destek veriyorlar.

Böylesi bir ortamda tasarruf sahipleri daha fazla risk alıyorlar. Riski arayıp bulmaya ve onu herhangi bir bedelden nakit yerine portföylerine koymaya çalışıyorlar.

Bu furyadan faydalanan ana kanallardan biri de pay piyasası oluyor. Hisse senetlerinin getirilerine bakınca bunu görmek kolay. Önreğin pandeminin getirdiği kıyımdan sonraki dip seviyeden MSCI Dünya Endeksi %45 yükseldi. Borsa İstanbul 100’de bu yükseliş %46’yı buldu. Hise senetleri, yatırımcıların risk alma isteklerini dışa vurdukları bir araç.

Bizim borsamız dahil, dünyada birçok endeks sanki pandemi yaşanmamışçasına yıl başından bu yana artıdalar. Korku yok!

Gel gelelim, bu yükselişte açılan yeni ve tahminen borsaya uzak insanlar için hayatta sadecec yükseliş var. Faize alternatif bu enstrüman henüz kötü yanları bilinmeyen bir sevgili gibi. Oysa her ilişki evlilik ile bitmez.

*

Hayatta birçok şeyin değeri ölçülebiliyor. Şirketler de böyle. Bir şirketin hangi değerlerle (çarpanlarla) işlem gördüğü konusu önemli. Yerçekimine meydan okuyan değerlemeler büyük ihtimalle gözyaşları içinde sonuçlanacak bir ilişkiye işaret eder. Hiçbir şey olmasa, sermayenin yanlış kullanımı demektir. 3 liralık şekere 300 lira verilmez.

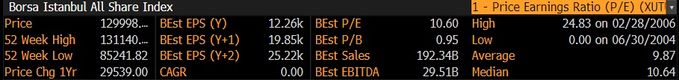

Aşağıdaki grafikte BİST TÜM Endeksinin 2 özelliğine bakıyoruz. Acaba endeksteki şirketler hisse başına kar / EPS (toplam karı bütün hisselere bölüyoruz - ne kadar büyük EPS o kadar iyi) çarpanında neredeler? Bu elde edilen karlara siz kaç katı prim ödüyorsunuz? Yani Fiyat / Kazanç – P/E oranı nedir?

Eğer her 1 liralık kar için hisse başına 1 çarpan veriyorsanız, elbette bu normal şartlarda 10 katını ödemekten iyidir. Şimdi bizim endeksteki durumu görelim.

Grafikten görüldüğü üzere, bu endekste kar eden şirketlerin oluşturduğu EPS oranı 3 yılın dibine inmiş durumda. Oysa bu karların karşılığında onlara ödediğimiz fiyat katlanarak yukarı çıkmış ve aynı karı daha pahalıya satın almaya başlamışız.

F/K oranı mart dibinde 4,7 çarpana kadar inmiş. Yani mart ayında bu endeksin yapacağı her bir liralık karı siz 4,7 lira karşılığında satın alıyormuşsunuz. Şimdi her 1 liralık kar için 10,6 katı ödüyorsunuz. Bu aynı zamanda son 5 yılın da zirvesi.

Peki bu pahalı olduğu anlamına gelir mi?

Birlikte bakalım:

Verinin geriye gidebildiği 2004 yılından bu yana ortalama F/K 9,90 olmuş. Dolayısıyla şimdiki 11’lik ya da ileri dönük 10,60’lık çarpan pahalı gözüküyor. Diğer yandan, faizlerin bu kadar düştüğü ve reel getirilerin bu denli zayıfladığı ortamlarda reel varlıkların değer kazanması bir yere kadar kabul edilebilir bir durum.

Sonuç olarak, borsa artık ucuz değil. Özellikle kimi hisse senetlerinde pahalılık akıl almaz seviyelere ulaşmış durumda. Enflasyondan fazla getiri elde ederek ‘elde avuçta’ olanı korumanın doğal olduğunu kabul ediyorum. Bunu yaparken büyük zararlara uğramamak için mutlaka bilinçli yatırım yapmak gerekiyor.

Çok basit bir hesap yapalım.

F/K oranı 11 olan bir varlık alarak aslında %9’luk bir getiri bekliyorsunuz kabaca. Mevduat faizinden en fazla 1 puan fazla ve aradaki oynaklık neredeyse karşılaştırılamaz. Bu sebeple, farklı boyutta riskler alarak aynı getiriye talip olmak ancak dönemsel olarak kabul edebileceğimiz bir durum. Sürgit böyle olmayacaktır.

Sonraki yazıda hisse hisse bazı örnekler vermeye çalışacağım.