Merkez Bankası'ndan önden yüklemeli faiz hamlesi

-

Türkiye Cumhuriyet Merkez Bankası Para Politikası Kurulu faiz kararını açıkladı. Buna göre politika faizi 200 baz puan artışla yüzde 19 seviyesine çıkarıldı. Piyasanın beklentisi faizin 100 baz puan artırılması yönündeydi. Karar metninde önden yüklemeli, güçlü bir sıkılaştırmaya karar verildiği belirtildi

Türkiye Cumhuriyet Merkez Bankası (TCMB) politika faizini yüzde 19'a çıkardı.

Karar metninde enflasyon beklentileri, fiyatlama davranışları ve orta vadeli enflasyon görünümü üzerindeki riskler dikkate alınarak önden yüklemeli ve güçlü bir ilave parasal sıkılaştırma yapılmasına karar verildiği vurgulandı.

Metinde gerekmesi durumunda ilave parasal sıkılaşma yapılabileceği de işaret edildi.

Genişleyici parasal ve mali politikalar ile aşılama sürecinde yaşanan olumlu gelişmelerin etkisiyle küresel büyüme görünümünde iyileşme ve uluslararası emtia fiyatlarında artış görüldüğünü belirten TCMB yükselen küresel enflasyon beklentilerinin, gelişmiş ülke para politikalarına ilişkin belirsizliklere ve küresel finansal piyasalarda dalgalanmaya yol açtığına dikkat çekti.

Metinde iktisadi faaliyette güçlü bir seyir izlendiği, salgına bağlı kısıtlamaların hafifletilmesiyle hizmetler ve bağlantılı sektörlerde iktisadi faaliyetin artmasının beklendiği ifade edildi.

Bununla birlikte, salgının seyrine ilişkin muhtemel gelişmelere bağlı olarak iktisadi faaliyet üzerindeki risklerin önemini koruduğu, salgın döneminde sağlanan yüksek kredi büyümesinin birikimli etkileriyle güçlü seyreden iç talebin yanı sıra ithalat fiyatlarındaki artışların cari işlemler dengesini olumsuz etkilemeye devam ettiği vurgulandı.

TCMB metinde "Finansal koşullardaki sıkılaşmayla birlikte yavaşlayan kredi büyümesi son dönemde bir miktar yükseliş eğilimi sergilemiştir." ifadeleriyle kredi büyümesine de dikkat çekti.

Enflasyon görünümünde olumsuz etkiler

TCMB metninde enflasyon görünümündeki risklere de dikkat çekti. Metinde bu konuyla ilgili olarak, "İç talep koşulları, döviz kuru başta olmak üzere birikimli maliyet etkileri, uluslararası gıda ve diğer emtia fiyatlarındaki yükseliş ve enflasyon beklentilerindeki yüksek seviyeler, fiyatlama davranışları ve enflasyon görünümünü olumsuz etkilemeye devam etmektedir. Öte yandan, bazı sektörlerde belirginleşen arz kısıtları ile gerçekleştirilen ücret ve yönetilen fiyat ayarlamaları, orta vadeli enflasyon görünümü üzerindeki önemini korumaktadır. Gerçekleştirilen parasal sıkılaştırmanın krediler ve iç talep üzerindeki yavaşlatıcı etkilerinin daha belirgin hale geleceği beklentisi korunmakla birlikte, son dönemde kredi büyümesindeki yükseliş eğilimi ile ithal maliyetlerdeki artış, talep ve maliyet unsurlarında öngörülen kademeli iyileşmeyi geciktirmektedir." değerlendirmeleri yer aldı.

"Gerekirse ilave sıkılaşma yapılacak"

TCMB, bu değerlendirmelerinden sonra söz konusu gelişmelerin enflasyon beklentileri, fiyatlama davranışları ve orta vadeli enflasyon görünümü üzerinde oluşturduğu yukarı yönlü riskleri dikkate alarak, önden yüklemeli ve güçlü bir ilave parasal sıkılaştırma yapılmasına karar verdiğini belirtti.

Önden yüklemeli mesajının yanında TCMB ilave sıkılaşma mesajını da metninde korudu: TCMB bu konuda şu açıklamaları yaptı:

2021 yılsonu tahmin hedefi dikkate alınarak, enflasyonda kalıcı düşüşe ve fiyat istikrarına işaret eden güçlü göstergeler oluşana kadar, sıkı para politikası duruşu kararlılıkla uzun bir müddet sürdürülecektir. Enflasyonda kalıcı düşüşe ve fiyat istikrarına işaret eden güçlü göstergeler kapsamında enflasyonun ana eğilimi ve fiyatlama davranışlarına ilişkin göstergeler, yayılım endeksleri, talep ve maliyet unsurları ve enflasyon beklentilerinin tahmin ufku içerisinde hedeflerle uyumu yakından izlenmeye devam edilecektir. Gerekmesi durumunda ilave parasal sıkılaşma yapılacaktır.

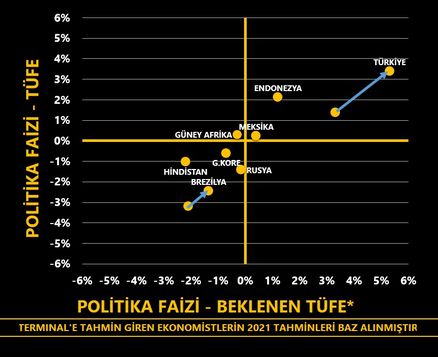

Kalıcı fiyat istikrarı ve yüzde 5 hedefine varıncaya kadar, para politikası faizi ile gerçekleşen/beklenen enflasyon arasındaki denge, güçlü dezenflasyonist etkiyi koruyacak şekilde kararlılıkla sürdürülecektir. Sıkı para politikası duruşunun bu şekilde sürdürülmesinin fiyat istikrarını kalıcı olarak tesis etmesinin yanında, ülke risk primlerinin düşmesi, ters para ikamesinin başlaması, döviz rezervlerinin artış eğilimine girmesi ve finansman maliyetlerinin kalıcı olarak gerilemesi yoluyla makroekonomik ve finansal istikrarı olumlu etkileyeceği değerlendirilmiştir.

"Farkındalığı yüksek bir metin"

Bloomberg HT’ye konuk olan Bilkent Üniversitesi İktisat Bölümü Öğretim Üyesi Prof. Dr. Hakan Kara ve İş Portföy Genel Müdür Yardımcısı Nilüfer Sezgin, TCMB’nin mart toplantısında politika faiz oranını yüzde 17’den 19'a çıkarma kararını değerlendirdi.

Prof. Dr. Hakan Kara, Merkez Bankası’nın PPK metninde faiz artırma kararını iyi bir iletişimle açıkladığını ve metninde küresel gelişmelere vurgu yaptığını söyledi. Kara, ABD 10 yıllık faizlerindeki ve uluslararası emtia fiyatlarındaki artışın Merkez Bankası’nın ocak ayı enflasyon raporunda belirttiği koşulları çok değiştirdiğini açıkladı.

Merkez Bankası’nın ocak ve şubat aylarında enflasyona ilişkin yukarı yönlü risklere güçlü bir şekilde vurgu yaptığını söyleyen Kara, mart ayında ekonomilerin açılmasıyla beraber talep kısmında da tekrar bir artış başladığını ve tüm bu faktörlerin karşısında MB’nin faiz artışına gitmek durumunda kaldığını aktardı. Kara değerlendirmesinde, TCMB’nin riskleri yukarı yönlü gördüğünden dolayı bu faiz artırımını piyasa beklentisinden daha yüksek yaptığını dile getirdi. PPK metni hakkında, “Farkındalığı yüksek ve ayağı yere basan bir metin olduğunu düşünüyorum.” yorumunu yapan Kara, alınan kararın ülkenin risk primi ve uzun vadeli faizler açısından birçok tereddüttü giderdiğini sözlerine ekledi.

İş Portföy Genel Müdür Yardımcısı Nilüfer Sezgin, Merkez Bankası’nda görev değişikliği olduğundan bu yana atılan adımların önceden sinyali verilen bir nevi acil durum müdahalesi şeklinde olduğunu söyledi. Sezgin, takip eden dönemde döviz kurlarının gerilemesi ve risk primlerinin düşmesiyle piyasalarda biraz daha rahatlama olduğunu belirtti. Bu durumun Merkez Bankası’nın elini de rahatlattığını söyleyen Sezgin, son dönemde hem küresel piyasalarda oynaklıkların ve risklerin artması, hem de yurt içinde enflasyon görünümünün tekrar yukarı yönlü gelişmesi, Merkez Bankası’nı tekrar bir aksiyon almaya davet ettiğini söyledi.

Sezgin, TCMB’nin yaptığı 200 baz puanlık faiz artırımının, kasım ayından bu yana gördüğümüz ekonomi yönetimi yaklaşımının sadece acil durum çözümü üretmekten ibaret olmadığını, aynı zamanda önümüzdeki dönemde de bir süre devam ettirilecek bir yeni politika anlayışını gösterdiğini belirtti. Sezgin, bu toplantıda alınan 200 baz puanlık faiz artışının orta ve uzun vadedeki beklentileri iyileştirmesi ve Türkiye’nin risk primine katkı sağlaması potansiyeli açısından çok olumlu olduğunu aktardı.

Bluebay Asset Management Gelişen Piyasalar Kıdemli Stratejisti Timothy Ash kararla ilgili yaptığı değerlendirmede daha önce TCMB'nin düzenlediği yatırımcı konferansında faiz artışı yönünde bir sinyal algıladığını belirtti.

Piyasa 100 baz puan artış bekliyordu

Bloomberg HT Araştırma Birimi'nin faiz anketine katılan 22 kurumun tamamı TCMB'nin toplantıda faiz artıracağını öngörmüştü. Ankete katılan kurumların medyan beklentisi Mart toplantısında politika faizinin 100 baz puan artırımla yüzde 18 seviyesine çıkarılması yönünde olmuştu.

En düşük beklentiyi paylaşan kurum TCMB'den 75 baz puanlık artış beklerken, en yüksek beklentisi olan kurum 150 baz puanlık faiz artışı öngörmüştü.

Yabancı kurumlar da TCMB'den 100 baz puan faiz artışı bekliyordu.

Bu kurumlardan biri HSBC olmuştu. Aralarında Cihan Saraoğlu’nun da bulunduğu HSBC analistleri yayımladıkları bir araştırma raporunda, Türkiye Cumhuriyet Merkez Bankası faiz beklentilerini 100 baz puan olarak güncellemişlerdi.

JP Morgan da yayımladığı bir araştırma raporunda, yıl sonu enflasyon tahminlerini revize ettiklerini belirterek Mart ayında 100 baz puanlık bir faiz artışı beklediklerini söylemişti.

Son toplantıdan bu yana kur ve risk primi yükselmişti

Son toplantıdan bu yana en önemli başlıklardan biri küresel tahvil getirilerindeki yükseliş oldu. 18 Şubat'ta gerçekleşen bir önceki toplantıdan bu yana ABD 10 yıllık tahvil getirilerinde 40 baz puana yakın artış gerçekleşti. 30 yıllık tahvil getirisi ise yüzde 2,5'i aşarak Ağustos 2019'dan bu yana en yüksek seviyeyi gördü.

Mart ayı toplantısı öncesinde kurdaki ve risk primindeki yükseliş dikkat çekti. Tahvil getirilerindeki yükselişin risk algısını bozmasıyla gelişen ülke para birimleriyle birlikte Türk Lirası da gerilerken, Dolar/TL kuru son 3 haftadır haftalık bazda yükselişle kapandı. Bunun yanında risk primindeki yükseliş de dikkat çekti. Türkiye'nin risk primi 2021 yılının zirve seviyelerini test etti.