FinTech dünyasında gündem; Şimdi al sonra öde

Dünya genelinde son yıllarda giderek artarak ilgi gören “Şimdi Al Sonra Öde” (Buy Now Pay Later - BNPL), tüketicilere alışverişlerinde ödeme erteleme ya da taksitlendirme alternatifleri sunan yeni nesil bir finansman yöntemi.

Pandemi etkisiyle beklenenden çok daha hızlı büyüyen e-ticaret dünyasında, ödemelerin finansmanına anlık çözüm arayan FinTech girişimleri “Şimdi Al Sonra Ödeme” iş modelleri ile gelişmiş pazarlarda beklenmedik çıkışlar yapıyor. Ülkemizde uzun süre yaşanan yüksek enflasyon döneminde keşfedilen kredi kartları ile taksitli satış bizim için çok yabancı değil ancak dünyanın diğer ülkeleri için “Şimdi Al Sonra Öde” yaklaşımları daha önce denenmemiş olduğu için bu pazarlarda oldukça fazla ilgi görüyor.

Özellikle satın alma gücü düşük ve/veya düzenli sınırlı gelirleri olan kitleler tarafından ilgi gören “Şimdi Al Sonra Öde” çözümlerinin son dönemde gündemde öne çıkma nedenleri şöyle sıralanabilir;

Kredi kartı olmayan, ödeme güçlüğü çeken ya da kredi skoru henüz olmayan bireyler için önemli bir boşluğu dolduran “Şimdi Al Sonra Öde”, tüm taraflara fayda yaratan bir yöntem olarak henüz yolun çok başında ve büyümek için çok büyük bir alan var.

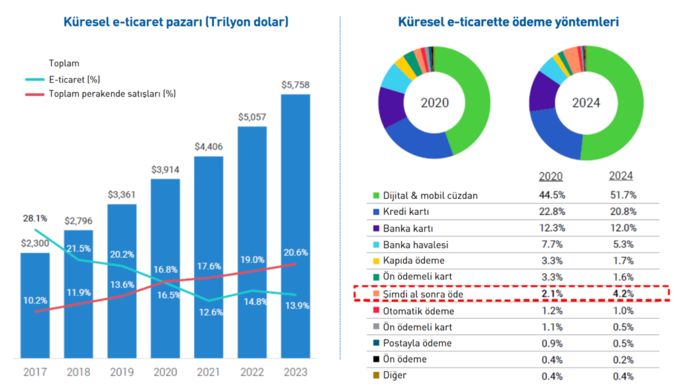

FT Partners 2021 Fintech BNPL Raporuna göre, dünya genelinde e-ticaret ödeme yöntemleri arasında “Şimdi Al Sonra Öde” yönteminin payı yüzde 2,1 olarak belirlenmiş, aynı raporda bu oranın 2024 yılında yüzde 4,2’ye yükselmesi öngörülüyor. Önümüzdeki iki yılda yüzde 100 büyüme beklenen “Şimdi Al Sonra Öde” çözümlerinin gelişiminde genç kuşağın önemli bir rol oynadığı görülüyor. Gençler, finansal açıdan kolaylaştırıcı ve hızlı ve basit yöntemleri tercih ediyor.

Kaynak: PSM Dergisi Eylül 2021 & FT Partners 2021 FinTech BNPL Raporu

Dünyadaki önemli oyuncular

Dünya genelinde bu finansman kategorisinin ilk örneği olan İsveç kökenli Klarna 17 ülkede 15 milyondan fazla kullanıcısıyla yaklaşık on senedir bu alana yatırım yapıyor. Pandemi döneminde online alışverişlerin artması “Şimdi Al Sonra Öde” çözümleri sunan yeni şirketlerin ön plana çıkmasına neden oldu. Klarna, Zip, Sezzle, Splitit, PayPal, Affirm ve Uplift gibi öncü FinTech girişimleri ABD, AB ve Avusturalya’da önemli oranda pazar payları kazandılar.

“Şimdi Al Sonra Öde” çözümlerinin kullanıcılar tarafından bu kadar hızlı benimsenmesi birçok geleneksel bankanın da bu alana ilgi göstermesine neden oldu. Avusturalya’da NAB, ABD’de Goldman Sachs MarcusPay, American Express, Chase, Citibank bu bankalara örnek olarak gösterilebilir.

Üstelik bu alana ilgi gösterenler sadece dev Bankalarla sınırlı kalmadı. Kendi konusunda en büyük önemli oyunculardan da “Şimdi Al Sonra Öde” yatırımlarını duymaya başladık. Amazon (Affirm), IKEA (Jifiti), Square (AfterPay), PayPal (Paidy) yeni yatırımları ile milyarlarca dolarlık işlemler birbiri ardına duyuruldu.

Türkiye Pazarı

Dünya genelinden çok farklı ticari alışkanlıkları ve geçmişi olan ülkemizdeki ödeme ve finansman alanındaki yenilikçi çözümler; veresiye, açık hesap, senet, vadeli çek gibi vadeli ödeme yöntemlerinin ardından bireysel ve ticari taksitli kartlarla sürdü. Şimdi dijital ticaret ile değişen tüketici alışkanlıkları ve beklentileri ile yeni bir evreye girmek üzereyiz. Genç nesiller dijital harcamalarını yaparken tek tuşla hızlı ilerlemek, basit süreçler görmek istiyor. Üstelik bunları yaparken geleneksel banka beklentilerine uyum sağlamaya istekli değiller. Hal böyle olunca dünya gündeminde öne çıkan “Şimdi Al Sonra Öde” çözümlerinin ülkemizde de görünmesinin zamanı gelmişti.

Bu sene içinde deneme sürüşleri yapan bazı uygulamaların yılın son çeyreğinde hızlanacağını 2022’de bu alanda büyük yatırımlar ve adımlar göreceğimizi söylemek zor değil. Ancak geleneksel bankacılık ve kartlı ödeme sistemlerinin ülkemizde ne denli geliştiğini göz önüne alırsak bu alandaki dinamiklerin dünyanın geri kalanından farklı ilerleyeceğini söylemek hatalı olmaz.