G-20 ülkelerinin risk sorunu

Ekonometrinin sözlük tanımı; ekonomik verilerin arasındaki ilişkiyi matematik ve istatiksel yöntemlerle inceleyen bilim dalı olmasıdır. Ekonomistler de makroekonomik tahminler yaparken kendi içinde tutarlı olduklarını ve doğru sonuç vereceğini düşündükleri bileşenlerle bir model oluşturur ve oradan çıkan sonucu tahmin olarak verirler. Yani enflasyonda “x” bekliyorum derken, arkasında olması gereken bir bilim var aslında.

Türkiye ile ilgili yorum yaparken, ister istemez bazı göstergelere bakıyoruz. Bunların bir kısmı rakamlara dökebileceğimiz, bir kısmı ise dökemeyeceğimiz riskler. Ekonomistlerin ve ekonometri ile uğraşanların en büyük arzuları ise soyut sayılabilecek bu olguları rakam haline dönüştürerek inceleyebilmek.

Bu modelleri oluşturmak için kullanılacak veriler, kişinin kendi görüşüne, bakışına, kabulüne göre değişik boyutlar taşıyabilir.

Önemli olan modeli uzun vadeli, tutarlı, yol gösterebilecek yapıya kavuşturabilmek.

Örnek olarak Türkiye riskini ele alalım.

Riskler, ekonomik, finansal, politik olabilir. Bunların her biri ayrı gösterge ve başlıklar altında incelenebilir. Diğer ülkeler arasındaki yeri ve konumu da aynı parametreleri diğer ülkelere uyguladığınızda daha belirgin olarak ortaya çıkabilir.

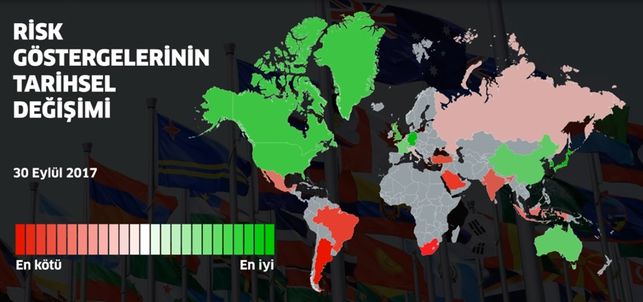

Bloomberg’in ülke riski çalışması, tam da bu mantıkla hazırlanmış.

İçindeki parametreler kabul edilebilir ya da edilmeyebilir. Ancak, tek bir ülke için değil, birçok ülkeyi kapsadığı için tarafsızlıkla hazırlanmış olduğunu varsayabiliriz.

Riskleri 3 temel boyutta incelemişler:

1- Ekonomik

2- Finansal

3- Politik.

Bakalım, hangisinde neredeyiz:

1) Ekonomik risk skoru: Türkiye, ekonomik risk parametreleri açısından düşünüldüğünde, G-20 ülkeleri arasında orta sıralara yerleşiyor. Çünkü olumlu ve olumsuz parametreleri var. Örneğin bu modellemede önemli yer tutan büyüme, bizi pozitif tarafa çekiyor. Bütçe dengemiz, son zamanlarda bozulmuş görünse de, aslında diğer ülkelere kıyasla hala son derece güçlü. Bu iki unsur, bizi ortalara doğru çekerken, cari açık ve enflasyondaki bozulma, negatifimiz olarak öne çıkıyor.

2) Finansal risk skoru: Görüldüğü üzere Türkiye bu sonuca göre G-20 ülkeleri içerisinde en negatif tarafta. Yüksek faiz, para birimimizdeki oynaklık, gelecek beklentilerinde kötüleşme bizi aşağı çeken unsurlar. Aslında bu metrikte yapılan kullanılan parametrelerin neredeyse tamamı TL’de meydana gelen değer kaybı ve onun beraberinde getirdiklerini ölçüyor. Bununla da yetinmiyor, oynaklığın diğer para birimlerine göre yüksekliği ile beklentilerinde meydana gelen kötü yöndeki değişimi de hesaba katıyor. Sonuç ortada, TL’de belirsizlik; bizi aşağı çekiyor.

3) Politik risk: Burada ülkede ticaret yapma kolaylığı, şirket kurma süresi, regülatörlerin düzeni ve yaptırım gücü gibi etmenler parametreler kullanılıyor. Tabi bir sonraki seçime kalan sürede katsayısı büyük parametrelerden biri. Aynı şekilde bundan doğrudan etkilenen kredi notu da. Dolayısıyla Brezilya’yı açıklamak oldukça kolay. En kötü politik risk skoru üreten Brezilya’da seneye seçim var ve kredi notlarının değişme ihtimali var. Biz ise; özellikle geçmişte yapısal reformların pazara girişi kolaylaştırması ve bürokratik süreçlerin hızlandırılması gibi birçok reformla G-20 içerisinde yerimizi daha iyi bir yere aldık. Ama bu riskin sonucu, dediğim gibi çok kolay değişebiliyor.

Son harita ise bu skorların her birinin toplanmış haliyle gösterimi. Geride kalan 3. çeyrekle beraber baktığımızda; az önce saydığımız tüm bu göstergeler bizde risk skorunun G-20 ülkeleri içerisinde zaman içerisinde kötümser tarafa evrildiğini gösteriyor.